With Simba, we have made graphic design accessible to every type of business, starting from a growing demand for graphic design. Our portfolio therefore includes companies of all sizes, from single entrepreneurs to multinationals.

The time has come to take our service to the next level. And for that, we are looking for investors who want to join us in the growth story of Simba.

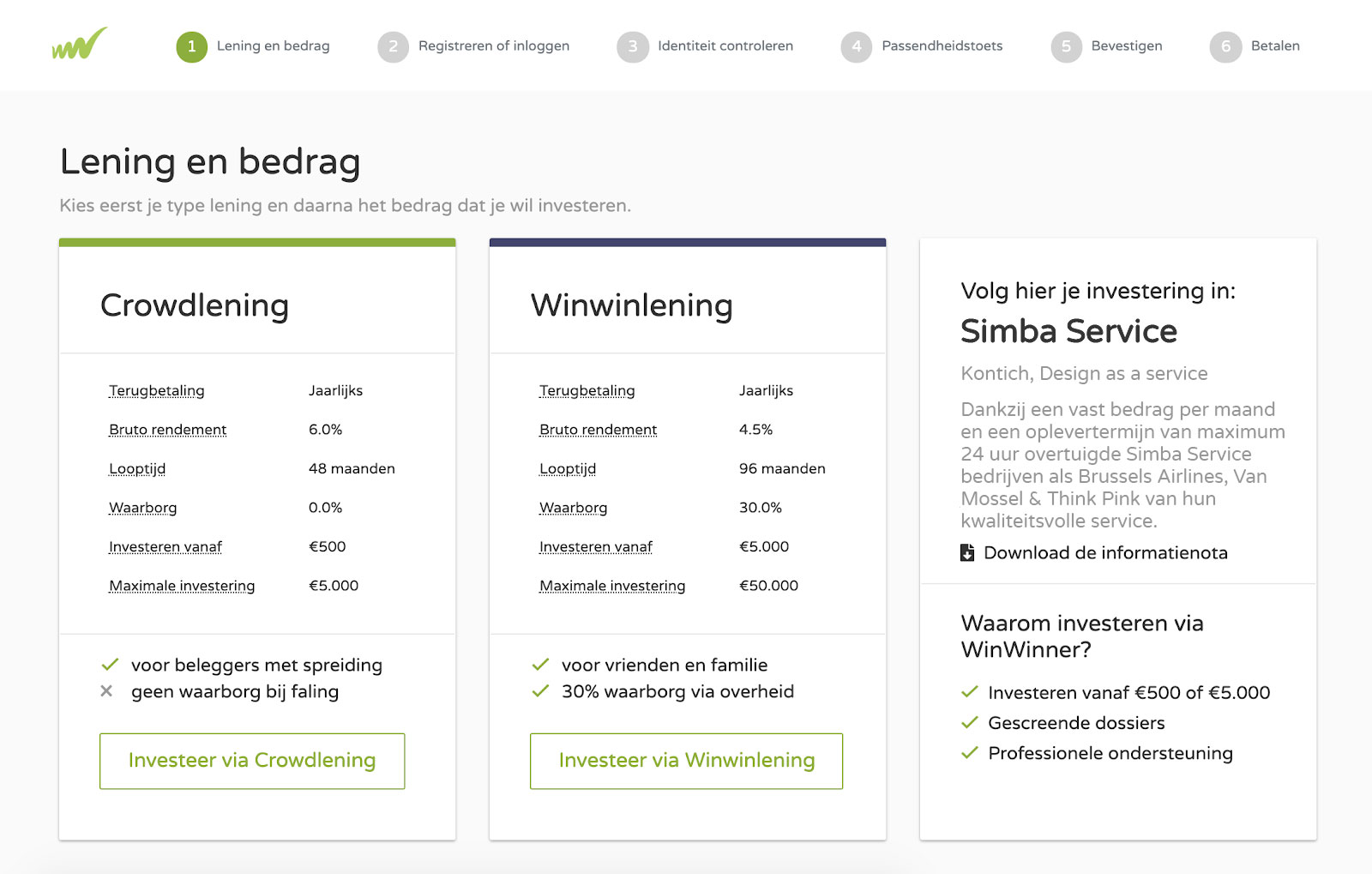

That is why we started a crowdlending campaign at WinWinner to raise a minimum of €100,000 and a maximum of €200,000.

How do you invest in Simba?

To help build Simba’s growth, we distinguish two types of investments:

- Through a crowdlending

- Through a win-win loan

What is the advantage of crowdlending for you as an investor?

- The returns offered through crowdlending are significantly higher than for alternative investments. Thus, the average net return is between 4% and 5%.

- You pay off the loan monthly or annually. This reduces the personal risk you take.

- Investing in a fast-growing SME like Simba offers a tax advantage.

- Crowdlending does not require large amounts of money. You can invest as little as €500.

- You don’t have to fill out a whole lot of paperwork. Simply create an online account, fill in some required forms and start cashing in on a nice return 😉 .

- With your investment, you create an impact in an SME that you see growing with your own eyes.

What is the advantage of a win-win loan for you as an investor?

- It is an inexpensive investment to make your dormant savings pay off. On top of that, like crowdlending, it offers an interesting fiscal advantage of.

- Worst case scenario, going bankrupt is unfortunately also always a scenario. If we were to go bankrupt, you have a government guarantee of 30% on the outstanding amount via a tax credit. But don’t worry, Simba will not go bankrupt. Just to be sure, we’re knocking on wood 😉

- By investing in Simba, you are supporting the backbone of our economy.

- A win win loan is completely free of charge. There are no additional costs.

Tax advantages of investing in Simba via WinWinner

Tax advantages of investing in Simba via WinWinner

You will receive an annual tax credit of 2.50% on the outstanding capital of your win-win loan.

Tax benefit crowdlending

You get a 30% exemption on the withholding tax on your interest payments.

Why invest in Simba Service?

When you need graphic design as a company, you turn to a freelancer or a design agency. But the following problems occur in cooperation with these parties:

- Long delivery time.

- High cost.

- Lack of quality.

- Not a scalable solution.

These are problems that we overcome with our unique concept. For a fixed amount per month, companies can request as many designs as they like. This with a fixed delivery time of 24 to 48 hours maximum, depending on the formula you choose.

“Our matching platform ensures very fast and qualitative deliveries. Depending on which package you choose, Simba Service promises a delivery time of no more than 24 or 48 hours, weekends excepted.” – Indy Vanbeveren, manager Simba Service

In addition, the communication between the in-house designers and the customer is centralised. As a customer, you simply submit a request via the platform using various steps to provide the designer with sufficient information.

Wanneer het ontwerp is opgeleverd kan je in een dynamische tool feedback geven door het aanduiden van specifieke elementen.

Would you like to ask your personal designer something? Send him/her a message via the built-in chat function.

Help Simba grow in the following ways

At Simba, we are looking for growth financing of minimum €100,000 and maximum €200,000. This amount makes it possible for us to:

- to recruit a new designer and business developer.

- expand the platform and make it more accessible by automating additional things.

- Simba Print to expand to keep up with increasing demand.

- purchasing office and IT equipment.

- increase the available marketing budget.

Be aware of the risks

An investment in the form of a subordinated loan to Are Agency involves certain risks. The main risks are indicated below, without being exhaustive.

- Suspensive condition: A suspensive condition applies to the loan. Indeed, the loan will not go through if the minimum amount of €100,000 is not reached by 31 July 2022 by both loan types together. If the minimum amount is not reached and you have already committed and paid an investment, you will get the invested amount back as soon as possible after the end date of the campaign.

- Risk of total or partial loss of the investment or failure to achieve expected return: By entering into a loan agreement with Are Agency, investors lend funds to Are Agency. Are Agency commits to (i) the annual payment of interest and (ii) the annual repayment of the principal at the end of the loan term (depending on the loan selected). However, in case of bankruptcy or default of Are Agency, investors may not be able to recover the amounts they claim. They therefore run the risk of losing part or all of their investment and/or not achieving the expected return.

- Are Agency’s ability to repay may be limited: Are Agency’s ability to repay the loan will depend on Are Agency’s financial condition at the time of requested repayment, and may be limited by law, by the terms of debts and by agreements Are Agency has entered into on or before that date that may replace, supplement or modify existing or future debt obligations. The terms of the loan will not restrict Are Agency from taking on additional debt. If Are Agency incurs significant additional debt in the future, this may increase Are Agency’s risk of non-repayment of the loan.

- Subordinated loan without collateral: Are Agency’s commitments under the loan agreement will be subordinated both to all non-subordinated existing debt and to all non-subordinated future debt. This subordination applies to both the principal and the interest. Dit verhoogt het risico voor de belegger op het geheel of gedeeltelijk verlies van zijn belegging. Immers, de beleggers zullen slechts worden terugbetaald nadat alle gewone, niet-achtergestelde schuldeisers van de kredietnemer zijn voldaan. De beleggers genieten overigens niet van zekerheden die enige voorrang verlenen aan de beleggers ten aanzien van andere schuldeisers. De terugbetaling van de lening wordt niet gegarandeerd door een derde partij (met dien verstande dat de belegger, mits aan bepaalde strikte voorwaarden is voldaan, bij de winwinlening kan genieten van een eenmalig belastingkrediet indien de kredietnemer een deel of het geheel van de lening niet kan terugbetalen).

- Beperkte gevallen van vervroegde opeisbaarheid: Slechts in een beperkt aantal gevallen omschreven in de leningovereenkomst en het Winwinleningdecreet (onder meer faillissement, kennelijk onvermogen, of vrijwillige of gedwongen ontbinding of vereffening van de leningnemer of in geval van een achterstand van meer dan drie maanden in de betaling van de aflossingen van de hoofdsom of de interesten van de lening) zal de belegger de toegestane lening vervroegd opeisbaar kunnen verklaren. De gevallen van vervroegde opeisbaarheid omvatten dus niet alle mogelijke gevallen van vermindering van de kredietwaardigheid van de leningnemer. Dit verhoogt het risico dat andere kredietgevers eerst worden betaald en de beleggers hun volledige inleg niet kunnen terugkrijgen. Bij vervroegde opeisbaarheid is de leningnemer ertoe gehouden de nog verschuldigde hoofdsom terug te betalen inclusief de gederfde interesten.

- Mogelijkheid tot vervroegde terugbetaling: De leningnemer heeft de optie om de aangeboden lening vervroegd terug te betalen, en dit buiten het geval van overmacht, enkel indien aan de volgende voorwaarden is voldaan:

(i) de terugbetaling geschiedt naar aanleiding van een gebeurtenis die op betekenisvolle wijze de economie van het contract zoals initieel overeengekomen tussen partijen wijzigt en niet toerekenbaar is aan de leningnemer, en

(ii) de belegger in geen enkele mate wordt benadeeld door een onevenwicht tussen de rechten en plichten van de leningnemer en de belegger, en

(iii) er geen kosten worden aangerekend voor de vroegtijdige terugbetaling.

De terugbetaling zal gebeuren op basis van het hoogste bedrag van de marktwaarde of de nominale waarde op het ogenblik van de beslissing tot vervroegde terugbetaling, zonder extra kosten en dit samen met de betaling van de vervallen interesten.

In geval van overmacht zal de terugbetaling minstens de marktwaarde betreffen op het moment van de terugbetaling.

Er is dus geen verbrekingsvergoeding, wederbeleggingsvergoeding of andere gelijkaardige vergoeding verschuldigd. In geval van vervroegde terugbetaling van de Winwinlening verbindt de belegger er zich toe om de bij besluit van de Vlaamse Regering aangewezen instantie (momenteel de NV Waarborgbeheer) daarvan op de hoogte te brengen.

- Mogelijkheid tot vervroegde afsluiting van de aanbieding: De inschrijvingsperiode van de aanbieding kan vervroegd worden afgesloten als de opschortende voorwaarde is ingelost. Gelet op het feit dat het maximale bedrag van de WinWinner-campagne 200.000 EUR bedraagt, kan de campagne vervroegd worden afgesloten zelfs indien het opgehaalde bedrag onder deze campagne het bedrag van 200.000 EUR niet heeft bereikt

- Inflatierisico en renterisico: Het inflatierisico houdt verband met de toekomstige waarde van geld. Het eigenlijk rendement van een investering in de lening wordt verminderd door inflatie. Hoe hoger de inflatievoet, hoe lager het eigenlijke rendement van de lening zal zijn. Indien de inflatievoet gelijk is aan over hoger dan de nominale opbrengst van de lening, dan is het eigenlijke rendement gelijk aan nul, of zal het eigenlijke rendement zelfs negatief zijn. Een belegging in de lening met een vaste interestvoet gaat gepaard met het risico dat latere wijzigingen in de marktrente een ongunstige invloed hebben op het rendement van de belegging ten aanzien van andere mogelijke beleggingen die beschikbaar zijn op de markt.

- Geen verhandelbaarheid: De beleggers zullen de rechten die zij hebben uit hoofde van de leningsovereenkomst niet aan derde partijen kunnen overdragen. Aldus is hun belegging geen liquide, verhandelbare belegging.

- Fiscaliteit (winwinlening): De voorgestelde belegging is een belegging onder de vorm van een “Winwinlening” die voldoet aan de voorwaarden van het Winwinleningdecreet. Hieraan zijn bepaalde fiscale voordelen verbonden. De beleggers moeten zich er echter van bewust zijn dat de niet-naleving van de voorwaarden en strikte formaliteiten van het Winwinleningdecreet kunnen leiden tot het verlies van deze fiscale voordelen in hoofde van de belegger. De belegger moet zich verder informeren over zijn of haar eigen fiscale toestand en rekening houden met het gegeven dat toekomstige wijzigingen van de fiscale regels een eventuele negatieve impact kunnen hebben op het rendement van zijn of haar beleggingen.

- Fiscaliteit (crowdlening): Op de bruto-interesten verworven door de belegger, zal door de leningnemer roerende voorheffing moeten worden ingehouden. Deze roerende voorheffing komt volledig ten laste van de belegger. Aldus zal de belasting op de interesten het rendement van de belegging voor de belegger verminderen.De belegger moet zich verder informeren over zijn of haar eigen fiscale toestand en rekening houden met het gegeven dat toekomstige wijzigingen van de fiscale regels een eventuele negatieve impact kunnen hebben op het rendement van zijn of haar beleggingen.

Nota: op ontvangen interesten tussen Belgische vennootschappen is geen roerende voorheffing verschuldigd. De leninggever ontvangt dan een bruto interest dewelke wordt opgenomen als belastbaar inkomen van de vennootschap.

Het is raadzaam om slechts een fractie van je beschikbaar (spaar)geld uit te lenen